収録内容

①国交省住宅着工統計を詳細に分析→住宅市場の見通し(地域・工法別)

②住宅メーカー20社へのヒアリング→メーカー各社の商品傾向、平均像(販売棟数、価格帯、床面積、階層、設備仕様)が分かる!!

■住宅市場分析 ~プレハブシェア、2×4シェアの傾向は?平屋どのくらい増加?

■商品トレンド ~新商品・売れ筋商品の設備、仕様、コンセプトを知る! ~新工法や低価格化など、メーカー商品の最新動向を知る

■メーカー販売傾向 ~住宅メーカー動向を分析、商品別販売ランキング~各メーカーの商品別販売構成比、平均価格、平均床面積が分かる

| 調査個表対象企業(20社) |

| 旭化成ホームズ㈱ 、㈱一条工務店、サンヨーホームズ㈱、スウェーデンハウス㈱、住友林業㈱、積水化学工業㈱、積水ハウス㈱、大東建託㈱、大和ハウス工業㈱、タマホーム㈱、東建コーポレーション㈱、トヨタホーム㈱、㈱日本ハウスホールディングス、パナソニックホームズ㈱、ミサワホーム㈱、三井ホーム㈱、三菱地所ホーム㈱、㈱ヤマダホームズ、㈱LIXIL住宅研究所、㈱レオパレス21 |

本資料をお勧めしたい方!

商品開発/企画ご担当者様 ⇒ 開発、企画、ツール制作参考に

メーカーの営業ご担当者様 ⇒ 競合対策、他社商品研究に

2018年8月発刊の資料「住宅メーカーの競争力分析」の姉妹資料!

商品開発の為の参考資料としてはもちろん、他社の商品を研究したいメーカー・ビルダー営業マンの方。

新たに商品ブランドの立ち上げや、テコ入れを考えているビルダー様・工務店様にご活用頂いております。

資料概要

業界唯一の住宅商品に関する本格調査資料 最新年度版!

住宅メーカーで最も売れている商品は何か!?

~住宅産業研究所の定番資料として発刊しています「住宅需要の解明と商品戦略」を、リニューアル!

新たに「住宅メーカーの商品力分析」として発刊し、住宅メーカー各社の商品に関して詳細分析を試みました。

縮小が懸念される住宅市場で、売れている商品は何か!?住宅メーカーが行うべきことは何か!?を知るきっかけとなる最新資料です。

1. 住宅市場の推移と見通し

- (1) 住宅着工~建売以外の全てが減少、住宅の本格減少期に突入

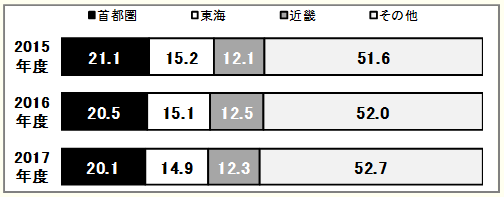

- (2) 地域別の着工傾向~低層貸家以外は3大都市圏率低下

2. 工法別の着工動向

- (1)【在来木造】~在来シェアは持家全体の71.3%まで伸長

- (2)【プレハブ】~分譲は堅調だが、持家、貸家ともに減少

- (3)【2×4】~賃貸住宅の縮小により3年度ぶりに減少に転じる

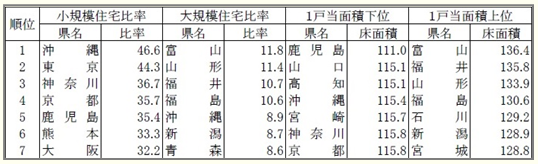

3. 延床面積~持家面積は120.9㎡で前年度から0.9㎡低下

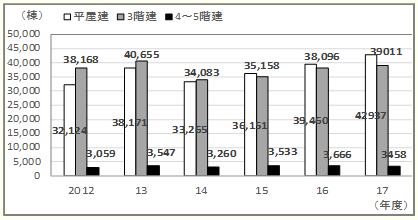

4. 中層住宅~3階建棟数は3.9万棟で、住宅全体の8.5%占める

5. 平屋~3年連続の増加で、ついに4万棟を突破

<データサンプル>

■持家の利用関係別3大都市圏シェア

■階層別住宅の地域別着工動向

■持家の県別床面積指標

1.【2017年度】商品シリーズ別販売棟数ランキング

2.【最近受注】に見る商品販売動向

- (1) 総合~一条工務店「i-smart」が総合1位を堅守

- (2) 低価格~タマホームが1位、2位獲得

- (3) 中級~一条工務店「i-smart」が好調で70棟増加

- (4) 中高級~引き続きキュービックが1位、新大地も増加

- (5) 高級~高級路線継続し、単価も上昇傾向

- (6) 3・4階建~各社注力し、棟数は増加傾向

3.【建物価格】に関する販売傾向

- (1) 建物価格販売傾向~1,500万円未満が増加

- (2) 平均受注像~17社平均は建物2,972万円、坪77.7万円

4.【床面積】に関する販売傾向

- (1) メーカー17社の平均床面積は126㎡で1㎡減少

- (2) 面積帯別販売棟数~100㎡未満、100~120㎡が増加

5.【階層別】の販売傾向

- (1) 大手17社の階層別構成比~引き続き平屋が増加

- (2) 階層別販売数~1・2階建は一条がトップ

6.【設備仕様】傾向~エネルギー関連設備

- (1) エネルギー関連設備採用率~増加はHEMSのみ

- (2) 2017年度エネルギー関連設備ランキング

7.【新商品】傾向~一次取得層向け商品が増加

1. メーカーVSビルダー~なぜメーカーはこんなに厳しいのか?

- (1) 住宅メーカーにとって平成はどんな時代だったのか?

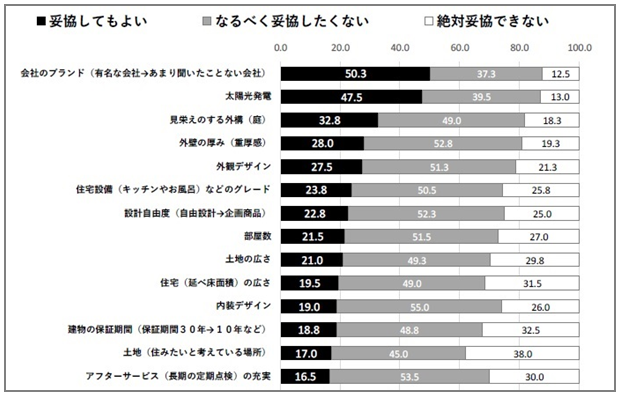

- (2) 住宅検討者が考える「予算がオーバーした時に妥協してもよい(削っても良い)もの」はなにか?

- (3) ブランド志向とプレハブシェアは相関関係にある

- (4) 住宅購入者は「ブランド」より「建てた後のコスト」を優先

2. ハウスメーカーもボリュームゾーンを開拓せよ

- (1) ボリュームゾーン攻略商品投入が受注を牽引~ハイム

- (2)“脱LDK”という新発想で若年層にアピール~積水ハウス

- (3) 都市部狭小土地+アウトドアリビング空間~旭化成

- (4)“コト消費”に視点を当てミレニアル世代狙う~三井

- (5) 新ユニットで狭小敷地への対応力を強化~トヨタ

- (6) 全国統一の商品をついに投入~積和建設グループ

- (7) 木造セカンドブランドで分譲展開~トヨタ「モクア」

3. 地方若年層の平屋ニーズに対応しよう

- (1) 土地の安い地方で伸びる平屋住宅、災害後も増加

- (2) 4種類のプランニングで引き付ける~住友林業

- (3) 平屋+蔵のアピール奏功で棟数拡大~ミサワ

4. 新・長期保証制度が続々と出現

- (1) 構造、防水の初期30年保証をスタート~旭化成

- (2) 初期30年保証と、質の高いアフターサービス訴求

- (3) その他メーカーも続々と初期30年保証に

5. 健康をアピールするメーカー独自の換気空調戦略

- (1) 住宅の空気環境が注目される背景

- (2) 24時間換気や全館空調でユーザーが気になるのは“電気代”

- (3) 鉄骨大手の換気・空調設備のトレンド

- (4) エアロハスの採用進み、主力商品でもオプション対応に

- (5) 木質系メーカーでは相性の良い全館空調に注力

- (6) 住友林業やヒノキヤグループでも全館空調に注力

- (7) 空調に関しても独自の戦略を展開する~一条工務店

6. 増税後に向けて高級商品が増えている

- (1) 前回消費増税後は“富裕層”向け商品が増えた

- (2) フルオーダーの家づくり「プレミアムグランウッド」~大和

- (3) 3m高天井を標準化「ラナイ」のある高級住宅~三井

- (4) “モノ”の良さだけでなく“ヒト”のアピールも強化

7. ITやAIは今後の住宅業界をどう変えていくか?

- (1) 住宅業界最大の問題は“大工不足”

- (2) ロボットを使って職人不足を解消できるか?

- (3) 次世代CADシステム「SCOPE」で経営基盤を強靭化

- (4) 設計力訴求を目指した新CADシステム~住友林業

- (5) スマートスピーカーの登場で住宅のIoT化が加速する

- (6) 家が健康をつくりだすという新しい価値を提供~積水

8. 高付加価値化を目指す賃貸住宅の商品トレンド

- (1) ペット飼育者増加に対応するペット共生賃貸住宅

- (2) 賃貸住宅でも高耐震がトレンドに

- (3) IoT賃貸住宅は単身者の生活を変えるか

- (4) 賃貸住宅ZEH化の動きも出てきた

■予算がオーバーした時、妥協してもよい点は次のうちどれですか?(複数回答・18年JSKアンケートより)

1. 企業からのメッセージや節目には新聞広告でアピール

2. 構造の強さを繰り返しアピールする

3. お客様のお金に対する不安を払拭する

4. 新しい住宅の技術を伝える

5. “平屋”をアピールする新聞広告も増えた

6. 大規模木造建築への挑戦と「木」へのこだわりアピール

7. 「実家のこれから」をストーリーで紹介~旭化成

8. ハウスメーカーも“地域密着”のアピールを etc.

■都道府県別・住宅着工データ

- ・低層プレハブ及び2×4利用関係別普及率の推移

- ・延床面積別 持家着工数の推移

- ・中層住宅着工数の推移

■都道府県別・住宅着工数

- ・低層、中層、低層プレハブの利用関係別着工数

■都市別・住宅市場性指標データ

- ・世帯数増加率、所得水準、平均床面積

- ・持家着工数(全戸数、プレハブ、2×4、在来木造)

【装本】

最新号発刊日:平成31年1月31日発刊

A4判横・約223ページ

(旧資料名:住宅需要の解明と商品戦略)

詳細について

詳細な内容についてはコチラをご確認ください。

価格

| 定価 | |

| 一般 | 80,000円(税別) |

| 各種会員(※) | 10% 割引 |

ご購入方法

各商品ページの購入フォームからのお申し込み、または申込書のFAX送信もしくはメール添付でのお申し込みができます。

お申し込み後の流れ

(1) 購入申込みの受付

[申込みフォームからの受付]

受付完了の自動返信メールが送られます。

[FAXでの受付]

受付完了の連絡等はございません。

[メール添付での受付]

【jsk-mrk@tact-jsk.co.jp】宛にお申込みPDFを添付の上、ご連絡ください。

追って受付完了のご連絡を差し上げます。

(2) 請求書+商品の発送

[弊社資料を初めてご購入されるお客様]

ご入力いただいた住所宛に請求書を送付いたします。入金確認後に商品を発送させていただきます。

[既にご購入経験のあるお客様]

商品と請求書を同封の上、発送いたします。

注意事項

・弊社資料は法人のお客様のみのお取扱いとなっており、個人のお客様は対象外とさせていただいております。何卒ご了承ください。・弊社と同業(シンクタンク、マーケティング、コンサルティング等)の企業様には、 弊社資料の販売をお断りさせていただく可能性があります。何卒ご了承ください。

その他よくある質問はこちら

お申込みフォーム

お申込み用紙

バックナンバー

- ’17住宅メーカーの商品力分析 発刊日:2018/02/09

- ’16住宅メーカーの商品力分析 発刊日:2017/03/29